Российская экономика висит на волоске от дефолта

Резкое падение сырьевых доходов, обвал курса рубля и ограничения из-за пандемии коронавируса существенно осложнили обслуживание долга для российских компаний — от малых и средних до крупных и государственных.

Такой информацией радует сегодня Finanz.ru.

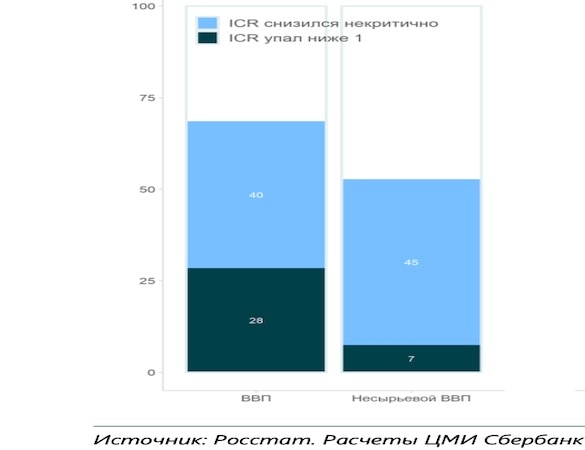

Ключевой показатель долгового бремени — отношение прибыли от продаж к процентным платежам (ICR) — ушел ниже единицы у корпоративных заемщиков, на которых приходится 28% российского ВВП, подсчитали аналитики Центра макроэкономических исследований «Сбера».

Иными словами, более четверти российской экономики де-факто находится в преддефолтном состоянии: генерируемых доходов не хватает даже на погашение долговых платежей. Это вынуждает бизнес функционировать по принципу финансовой пирамиды, когда старые долги обслуживаются за счет привлечения новых.

В целом по экономике долговое бремя стало почти вдвое тяжелее: ICR за время кризиса снизился с 4,5 до 2,7.

«Это эффект резкого падения доходов сырьевых компаний почти на треть, во многом из-за снижения цен. Кроме того, процентные платежи этих компаний выросли на 20% на волне рублевой переоценки валютных долгов», — констатирует ЦМИ «Сбера».

В несырьевой экономике долговое бремя резко возросло в 116 из 192 отраслей, при этом в 29 ICR ушел в критическую зону, когда прибыли не хватает даже для оплаты процентов.

Ниже порога оказалось 40% сектора услуг, 41% компаний из транспорта, 75% гостиниц и общепита, 76% здравоохранения.

«В совокупности эти отрасли генерируют 7% несырьевого ВВП. Скорее всего, это оценка снизу, так как данные не учитывают малый бизнес, вероятно, пострадавший особенно сильно», — говорится в обзоре Сбера.

Шок падения прибыли был компенсирован снижением процентных ставок, отмечают аналитики банка: несмотря на рост объема долга, стоимость его обслуживания снизилась на 20%.

«Снижение ставок, скорее, вызвано смягчением денежной политикой в 2019-2020 годах, а не господдержкой. Квартальные процентные платежи за год сократились на 134 млрд. Примерно 110 млрд из них можно отнести на естественное снижение ставок в рамках тренда и ДКП, так как расчетная ставка снизилась до 5,4% еще в начале года до запуска поддержки. Таким образом, вклад антикризисных программ вряд ли мог превысить 20-25 млрд рублей», — подсчитали в «Сбере».

Неспособность бизнеса обслуживать долг становится бомбой замедленного действия под банковской системой. Хотя формально просроченная задолженность по корпоративным кредитам с начала года выросла лишь на 423 млрд рублей (до 3,041 трлн рублей), а ее доля в портфеле стала больше только на 0,2 п.п (7,9%, по данным ЦБ на 1 октября), реальный объем плохих долгов на балансах почти вчетверо выше.

На начало сентября общий размер сомнительных, проблемных и безнадежных ссуд (более широкий показатель, чем просрочка) достигал 11,76 трлн рублей, отмечают аналитики Райффайзенбанка.

При этом общий объем сформированных резервов по ссудам — 6,45 трлн рублей — полностью не покрывают даже безнадежные и проблемные кредиты.